A maioria dos traders pensa que “segurança” significa risco de preço: stops, alavancagem e limites de retirada. Na realidade, um risco maior está sob o gráfico: risco operacional e de custódia. O mercado não pode tirar mais do que você coloca em risco. Uma configuração fraca para fundos de clientes pode.

É por isso que A verdadeira segurança dos fundos importa. Não é um slogan. É o conjunto de controles que protegem depósitos, previnem o uso indevido e tornam difícil para um dia ruim, um ator ruim ou um processo ruim se transformarem em uma perda financeira fora dos resultados normais de negociação.

“O risco de preço é esperado. O risco operacional é a surpresa que ninguém planejou.” (Citação: nota do comitê de risco)

Este guia divide a verdadeira segurança dos fundos em componentes verificáveis: o que “Uma operação regulamentada” deve parecer na prática, como a custódia e a segregação realmente funcionam, e o que verificar quando você negocia diferentes instrumentos de negociação para forex e mercados relacionados.

O que “A verdadeira segurança dos fundos” realmente significa

A verdadeira segurança dos fundos é a combinação de políticas, estruturas legais, controles e relatórios que reduzem a probabilidade de perder fundos devido a falha de corretora, uso indevido ou falha operacional.

Inclui:

- Licenciamento e supervisão (Uma operação regulamentada)

- Estrutura de custódia e segregação dos fundos dos clientes

- Adequação de capital e resiliência financeira

- Controles sobre retiradas, reconciliações e acesso

- Auditabilidade e transparência

- Resposta a incidentes, cibersegurança e continuidade de negócios

Observe o que não está na lista: “spreads apertados” ou “execução rápida”. Esses são importantes, mas são características de desempenho. A verdadeira segurança dos fundos é sobre sobrevivência e responsabilidade.

“Execução é qualidade de serviço. Segurança é qualidade de governança.” (Citação: nota de liderança de operações)

Uma operação regulamentada: a definição útil

“Uma operação regulamentada” é frequentemente usada de maneira casual, o que facilita a má compreensão. A regulamentação não é uma garantia de que nada pode dar errado. É um quadro que aumenta a supervisão, define padrões mínimos e cria caminhos de execução.

Uma maneira útil de definir Uma operação regulamentada is:

- A empresa possui uma licença ativa de um regulador financeiro reconhecido

- O âmbito da licença corresponde aos produtos oferecidos

- Existem obrigações contínuas de relatório e conduta

- Existem canais de reclamação e disputas

- Existem consequências para violações

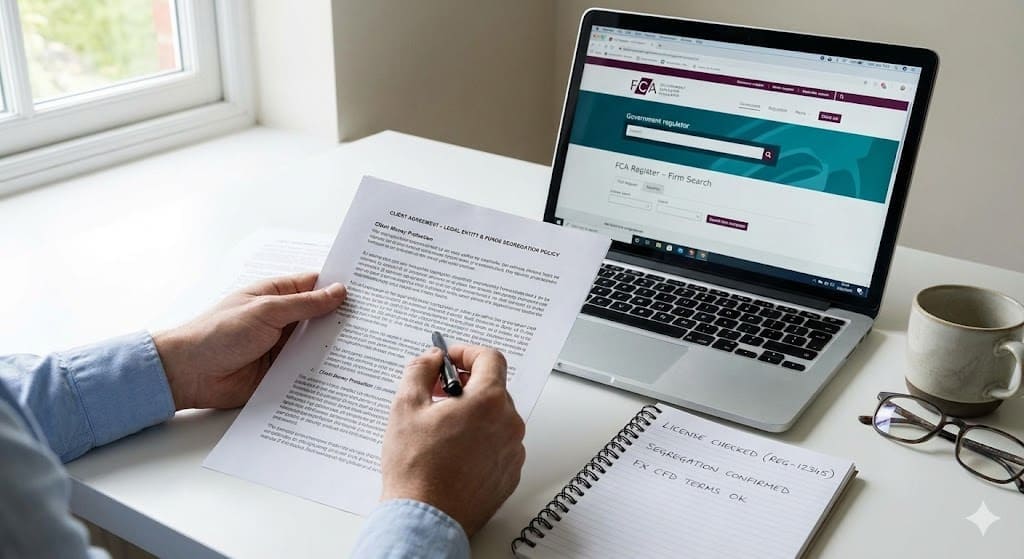

As verificações práticas (não as de marketing)

Ao avaliar uma corretora ou empresa, verifique:

- O nome da entidade legal que detém a licença

- O regulador e o número da licença

- Os produtos cobertos pela licença (forex, CFDs, derivativos, etc.)

- A jurisdição que se aplica à sua conta

- Se a sua conta está com a entidade regulamentada ou uma afiliada offshore

Isso importa porque muitas marcas operam múltiplas entidades. O mesmo site pode direcionar clientes para diferentes entidades legais dependendo da localização ou escolhas de integração.

“As alegações de segurança são tão fortes quanto a entidade que detém sua conta.” (Citação: lista de verificação de conformidade)

Custódia de fundos: segregação, salvaguarda e o que perguntar

A verdadeira segurança dos fundos depende muito de onde o dinheiro do cliente está e de como ele é controlado.

Contas segregadas em termos simples

A segregação de fundos de clientes geralmente significa que os depósitos dos clientes são mantidos separadamente dos próprios fundos operacionais da corretora. A ideia é reduzir o risco de que credores da corretora possam reivindicar os fundos dos clientes se a corretora falhar, dependendo da jurisdição e da estrutura legal.

No entanto, “segregado” não é um padrão universal único. Os detalhes variam de acordo com a jurisdição, parceiro bancário e controles internos.

Perguntas que revelam se a segregação é real

Pergunte (ou procure uma divulgação clara sobre):

- Os fundos dos clientes são mantidos em contas segregadas, e em que tipo de instituições?

- A conta está em seu nome, contas de clientes agrupadas ou uma estrutura de trust?

- Qual é a política da corretora para lidar com juros, taxas e déficits?

- Com que frequência são realizadas as reconciliações? Diariamente é comum para operadores sérios.

- Quem tem autoridade de assinatura nas contas e quais aprovações são necessárias?

Se as respostas forem vagas, trate isso como um sinal de risco significativo.

Controles de retirada: onde a segurança se torna visível

Um operador forte geralmente tem:

- Aprovação em várias etapas para retiradas acima de certos limites

- Monitoramento automatizado para padrões de retirada incomuns

- Controles de fraude (verificações de dispositivos, atualização KYC)

- Prazos claros e caminhos de escalonamento

- Registros de auditoria de todos os movimentos de fundos

A verdadeira segurança dos fundos não é apenas sobre “onde o dinheiro está”. É sobre quão difícil é mover o dinheiro de forma imprópria.

“Um processo de retirada seguro é chato, consistente e bem documentado.” (Citação: nota do processo de tesouraria)

Força e resiliência de capital

As empresas regulamentadas geralmente enfrentam exigências de capital, mas “atende aos mínimos” não é o mesmo que “resiliente sob estresse”.

Perguntas orientadas para a segurança:

- A empresa publica demonstrações financeiras ou relatórios auditados?

- Há divulgações sobre adequação de capital ou gestão de risco?

- Como a empresa gerencia eventos de volatilidade extrema (déficits de margem, lacunas de liquidez)?

- Há histórico de grandes incidentes e como os clientes foram tratados?

Você não precisa de respostas perfeitas. Você precisa de respostas credíveis e específicas.

Instrumentos de negociação para forex: por que a combinação de produtos afeta a segurança

A frase instrumentos de negociação para forex pode significar FX à vista, CFDs em pares de FX, ou derivativos de FX oferecidos por meio de diferentes estruturas. Quanto mais produtos uma corretora oferece, mais caminhos operacionais existem para algo dar errado.

Tipos de instrumentos e considerações típicas de segurança

| Tipo de instrumento | O que você está negociando | Principais considerações de segurança |

| FX à vista via corretora | Pares de FX precificados por feeds de liquidez | Modelo de execução, regras de margem, política de saldo negativo |

| CFDs de FX | Contrato com a corretora referenciando preço de FX | A corretora é a contraparte; os termos importam |

| Futuros de FX | Contrato negociado em bolsa | Estrutura da câmara de compensação, disciplina de margem |

| Opções de FX | Derivativo sobre preço de FX | Complexidade, gestão de margem e prêmios |

Se a sua corretora oferece CFDs, a corretora é tipicamente a contraparte. Isso aumenta a importância da governança, divulgação e gestão de conflitos. Se sua exposição é via futuros negociados em bolsa, você frequentemente obtém uma estrutura de risco diferente por meio de compensação e supervisão de bolsa, mas ainda enfrenta riscos da corretora e operacionais.

Pilhas de produtos multiativos precisam de controles mais fortes

Se uma corretora oferece FX mais índices, metais, commodities e criptomoedas, a empresa precisa de controles mais amplos:

- Diferentes horários de mercado e riscos de gaps

- Diferentes regimes de liquidez e comportamento de spreads

- Diferentes regras de financiamento e rolagem

- Expectativas de suporte 24/7, potencialmente, se criptomoedas forem oferecidas

“Mais instrumentos” é atraente, mas a segurança depende se o operador tem maturidade de governança multiativo.

O modelo de execução e conflitos de interesse

A verdadeira segurança dos fundos não é só custódia. Também inclui a integridade da execução e políticas de negociação, porque práticas abusivas podem gerar perdas que parecem “a corretora levou meu dinheiro”.

Áreas-chave para entender:

- A corretora está agindo como principal (criador de mercado) ou agente?

- Existe uma política de último olhar, e ela é divulgada?

- Requotes e rejeições são possíveis, e sob quais condições?

- Existem divulgações claras sobre o manuseio de slippage?

“Transparência reduz disputas. Disputas reduzem confiança. Confiança faz parte da segurança.” (Citação: memorando de escalonamento de suporte)

Cibersegurança e continuidade de negócios

Uma operação regulamentada deve ter controles de segurança, mas você ainda quer ver um compromisso prático:

- Autenticação em duas etapas para portais de clientes

- Políticas claras sobre acesso a contas e mudanças de dispositivos

- Padrões de comunicação de incidentes

- Redundância, backups e planejamento de recuperação de desastres

- Proteção contra phishing e engenharia social

Mesmo se você nunca experimentar um grande incidente, você quer uma empresa que possa comunicar claramente e operar sob estresse.

Um checklist de diligência que você realmente pode usar

Abaixo está uma lista de verificação que você pode executar em menos de uma hora. Você não precisa de acesso interno. Você precisa de clareza e documentação.

Verificações regulatórias e de entidade

- Nome da entidade legal no seu contrato corresponde ao titular da licença

- O regulador e o número da licença são verificáveis

- O escopo da licença cobre os produtos que você irá negociar

- Existem caminhos claros de disputa e reclamação

Controles de fundos e tesouraria

- A segregação de fundos de clientes é divulgada claramente

- Frequência de reconciliação especificada

- Processo de retirada documentado com prazos

- Controles de múltiplas aprovações para ações de tesouraria

Transparência operacional

- Política de execução clara (slippage, rejeições, último olhar)

- Divulgações de risco publicadas e termos de produtos

- Demonstrações auditadas ou divulgações financeiras credíveis

Escopo de produtos e instrumentos

- Definições para instrumentos de negociação de forex (spot vs CFDs vs derivativos)

- Regras de margem, regras de stop-out, política de saldo negativo

- Regras de financiamento/rolagem são compreensíveis

Você pode pontuar rapidamente:

| Área | Aprovado/Precisa de clareza | Notas |

| Operação regulamentada verificada | ||

| Segregação de fundos de clientes | ||

| Controles de retirada | ||

| Transparência da política de execução | ||

| Divulgações de resiliência financeira | ||

| Noções básicas de cibersegurança (2FA, alertas) | ||

| Termos do instrumento para forex |

Concepções errôneas comuns sobre a verdadeira segurança dos fundos

“Regulamentado significa risco zero”

A regulamentação reduz o risco e aumenta a responsabilidade. Não elimina o risco de falha operacional. Use a regulamentação como base e verifique os controles.

“Grande marca significa seguro”

O tamanho da marca ajuda, mas não é um substituto para a verificação ao nível da entidade, controles de custódia e divulgações claras.

“Se eu puder retirar uma vez, estou seguro”

Uma retirada movida com sucesso é um bom sinal, mas os testes reais ocorrem durante a volatilidade, volumes altos de tíquetes ou incidentes de sistema.

“Mais instrumentos é sempre melhor”

Mais produtos podem ser úteis, mas aumentam a complexidade operacional. A verdadeira segurança dos fundos requer controles maduros ao expandir instrumentos de negociação para forex e além.

Próximo passo antes do FAQ

Se você está avaliando uma corretora agora, não comece com spreads ou bônus. Comece com A verdadeira segurança dos fundos: verifique Uma operação regulamentada ao nível da entidade, confirme a segregação de fundos de clientes e controles de retirada, e leia a política de execução para a exata instrumentos de negociação para forex que você planeja usar. Se alguma dessas áreas estiverem incertas, pause e peça uma clarificação por escrito; a qualidade da resposta é frequentemente tão informativa quanto a própria política.

FAQ

O que é a verdadeira segurança dos fundos em termos práticos?

É a força combinada da regulamentação, estrutura de custódia, segregação, controles de retirada, auditorias e resiliência operacional que reduz a chance de perder fundos devido à falha ou uso indevido da corretora.

Uma operação regulamentada garante que meus fundos estão protegidos?

Não, mas aumenta a supervisão e a responsabilidade. Você ainda precisa verificar qual a entidade que detém sua conta e como os fundos dos clientes são tratados.

Como confirmo que minha conta está sob a entidade regulamentada?

Verifique o nome da entidade legal no seu contrato de conta e documentos de integração, depois corresponda ao registro do regulador. Apenas a marca do site não é suficiente.

Por que os instrumentos de negociação para forex afetam a segurança?

Instrumentos diferentes têm estruturas e exposições a contrapartes diferentes. Spot FX, CFDs e futuros/opções negociados em bolsa têm regras diferentes em torno de custódia, margem e manejo de disputas.

Qual é a característica de segurança operacional mais importante para os clientes?

Segregação clara dos fundos dos clientes mais um processo de retirada bem controlado com registros de auditoria e prazos consistentes.

Qual é um sinal de alerta rápido durante a devida diligência?

Respostas vagas sobre entidade legal, segregação, frequência de reconciliação ou controles de retirada. Se uma empresa não pode explicar isso claramente, o suporte durante o estresse provavelmente não será melhor.