Sua lista de observação está se movendo, mensagens de trabalho estão chegando, e você está tentando ler um gráfico sem tratá-lo como uma bola de cristal. Se isso soa familiar, você está no lugar certo. Esta página mantém como operar swing trade com ações simples e prático, depois adiciona medidas de segurança para que você permaneça no jogo tempo suficiente para melhorar.

“Swing traders mantêm posições por vários dias ou semanas para capturar movimentos de preço intermediários.”

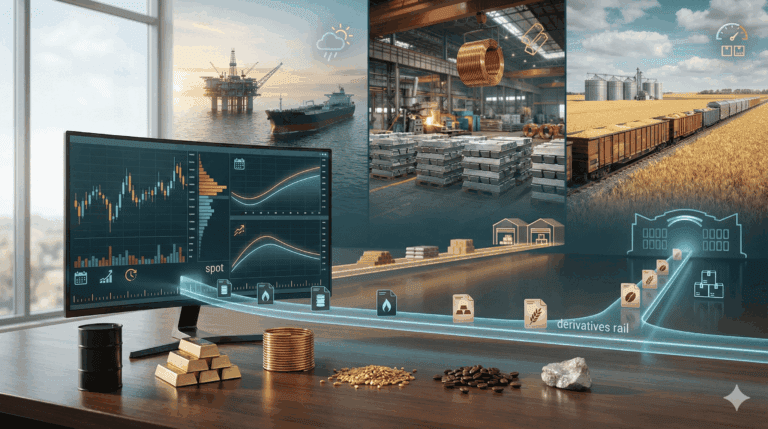

Swing trade em termos simples

Swing trade fica entre day trading e investimento de longo prazo. Você procura por um movimento de vários dias, usa contexto técnico para cronometrar entradas e saídas, e gerencia riscos para que uma única operação não domine seu mês. As ferramentas são familiares: médias móveis, suporte e resistência, momentum e volatilidade. A grande diferença é o ritmo. Você não fica grudado nas telas o dia todo, mas ainda respeita o calendário, os lucros e as lacunas que podem mudar o cenário durante a noite.

“Slippage é a diferença entre o preço de execução esperado e o real, mais visível durante alta volatilidade ou volume baixo.”

Blocos de construção em que você pode confiar

Prazo e lista de observação

Escolha um gráfico diário para a leitura principal e um gráfico de 60 minutos para o timing. Mantenha uma lista enxuta de nomes líquidos para que os preenchimentos sejam previsíveis e os spreads permaneçam baixos.

Lógica de entrada e saída

Defina o setup primeiro, depois as regras de saída. Se um rompimento falha, onde você erra? Se um recuo se mantém, onde está o primeiro alvo? Coloque isso por escrito para que as decisões pareçam rotineiras, não heroicas.

Tamanho de posição que combina com você

Tamanho é matemática, não humor. Calcule o risco da operação como entrada menos o stop. Decida o montante em dinheiro que você está disposto a arriscar por operação, geralmente um a dois por cento do patrimônio da conta. O tamanho da posição é igual ao risco da conta dividido pelo risco da operação.

“Dimensionamento de posição une risco da conta e risco da operação para determinar quantas ações comprar.”

As melhores estratégias de swing trading para ações de relance

| Estratégia | Ideia de entrada | Ferramentas de confirmação | Plano de saída típico | Erro comum |

| Recuo na tendência | Compre uma breve queda durante uma tendência de alta ou venda a descoberto um pico em uma tendência de baixa | Média móvel de 20 ou 50 dias em ascensão, máximas e mínimas mais altas | Primeiro alvo próximo ao último swing, acompanhe o resto | Entrar antes de o recuo terminar |

| Rompimento de faixa | Entre em um movimento decisivo através da resistência ou suporte | Expansão de volume, ADX subindo para força de tendência | Escalonar saídas no momento ou na primeira estagnação | Perseguir candles estendidos |

| Reversão à média | Desvanecimento de estiramentos longe de um nível de referência em direção à média | RSI extremos, bandas estatísticas, pesquisa sobre reversão à média | Saia na média ou quando o momentum mudar | Lutar contra dias de tendência genuína |

“True Average Range mede a volatilidade e ajuda a definir stops a uma distância que reflete o movimento recente.”

Entradas, saídas e dimensionamento práticos

Um fluxo de trabalho simples em três etapas

- Identifique o contexto no gráfico diário. Tendência, faixa ou esticado.

- Planeje a operação no gráfico de 60 minutos. Nível de entrada, stop além da estrutura, alvo dimensionado para o risco.

- Calcule as ações com a fórmula de dimensionamento de posição para que o risco permaneça fixo mesmo quando a volatilidade muda.

Stops conscientes da volatilidade

Use ATR para evitar stops que ficam dentro do ruído normal. Um stop a 1,5 a 2 vezes o ATR da entrada muitas vezes sobrevive a oscilações rotineiras enquanto ainda limita a perda. ATR não é magia, é uma régua para movimento recente.

Risco-recompensa que faz sentido

Mire em pelo menos tanto potencial de alta quanto de baixa. Muitos traders preferem setups que oferecem 1,5 a 2 vezes o risco. A proporção é um filtro, não uma garantia.

Gestão de risco no swing trading que sobrevive a semanas agitadas

- Mantenha um risco fixo por operação para que uma sequência de perdas seja superável. A diretriz de dois por cento é comum para traders ativos.

- Respeite o risco noturno. Lacunas nos lucros ou notícias macro podem pular além dos stops, criando slippage. Planeje o tamanho da posição e os eventos de acordo.

- Diversifique seu calendário, não apenas seus tickets. Evite empilhar várias posições que todas reagem ao mesmo relatório no mesmo dia.

- Trate seu plano de trading como um documento vivo. Altere-o apenas após testes medidos, não no meio de uma operação.

Dois exemplos rápidos que você pode visualizar

Recuo na tendência

Uma ação em clara tendência de alta desliza para a média móvel de 20 dias em ascensão. Você entra perto do último swing alto que virou suporte, coloca o stop uma vez e meia ATR abaixo desse nível, e mira o último alto para parcial, acompanhando o restante com um stop em baixa de swing.

Rompimento de faixa

O preço comprime por duas semanas sob um teto definido. Um aumento de volume o leva através dele. Você entra na quebra ou no primeiro reteste, limita o risco abaixo da faixa, e realiza lucros na força enquanto a relação risco-recompensa permanece favorável.

“Swing trading visa capturar movimentos maiores do que o day trading, com posições mantidas por dias a semanas e foco na disciplina risco-recompensa.”

Reunindo tudo

Swing trading funciona melhor quando sua rotina é tranquila e seus números estão claros. Escolha um setup principal, escreva suas regras de entrada e saída, e deixe o dimensionamento fazer o trabalho pesado para que uma única perda não perturbe seu progresso. Se essa abordagem parece certa, comprometa-se com duas semanas de operações controladas usando os métodos acima, depois mantenha apenas os comportamentos que suas anotações confirmam.

Antes de você rolar, anote um setup que você vai operar este mês, uma maneira de dimensioná-lo e uma regra que você não vai quebrar. Essa pequena lista o levará mais perto de como operar swing trade com ações com menos ruído e mais intenção.

FAQ

As estratégias de swing são apenas técnicas

Não. Muitos traders combinam estrutura técnica com uma consciência de catalisadores como datas de lucros ou lançamentos macro. O gráfico cronometra a operação, o calendário molda o risco.

Um recuo é mais seguro que um rompimento

Nenhum é automaticamente mais seguro. Recuos podem falhar se o momentum da tendência estiver diminuindo. Rompimentos podem reverter se o volume estiver fraco ou os mercados mais amplos se voltarem. Use stops e dimensionamento de forma consistente.

Quantas posições um iniciante deve manter

Menos do que você pensa. Uma a três posições simultâneas mantêm as revisões honestas e reduzem surpresas correlacionadas em dias de notícias lotados.

Preciso de indicadores especiais

Não. Níveis de preços, médias móveis e ATR para volatilidade são suficientes para construir uma rotina ponderada. Adicione ferramentas apenas quando elas claramente aumentarem a clareza.

Por que meus preenchimentos parecem piores na abertura

Porque a liquidez e a volatilidade mudam rapidamente na abertura, o que aumenta o slippage. Se os primeiros minutos estressam você, espere o primeiro recuo ou reteste.